ご存知のように、ダーウィンファンディング(DARWIN Funding)は、1万円と少額からプロが選定した不動産に投資できるサービスです。

2022年8月にサービスが開始されました。

ダーウィンファンディングを含め、不動産クラウドファンディングのデメリットは、元本割れリスクがあることです。

「ダーウィンファンディングを検討中だけど、元本割れリスクがあるから躊躇している」という方もいるのでは。

元本保証ではない投資において、どんなサービスでも元本割れリスクは生じます。

大切なのは、どういう場合に元本割れする恐れがあるのか、を知ることです。

今回は、ダーウィンファンディングのファンドが元本割れするケースを丁寧に解説します。

ダーウィンファンディングを利用するか否かの参考にしていただけたら、幸いです。

ダーウィンファンディングのメリットである、優先劣後出資方式とは?

ダーウィンファンディングは、元本割れリスクの低減のため、優先劣後出資方式を採用しています。

簡単に言うと、得られた利益があなたに優先的に配分される仕組みです。

ダーウィンファンディングでは、ファンド出資時に、あなた(優先出資者)と運営会社(劣後出資者)の両者からお金を集めています。

ファンドの元本や配当金の支払いは、優先出資であるあなたが優遇されます。このように、優先と劣後に分ける出資方法を、優先・劣後出資方式と言います。

優先・劣後出資の割合は、各ファンドで異なります。

ダーウィンファンディングでは、劣後出資割合は、20%で設定されています。

ダーウィンファンディングが元本割れするケース

どういう場合に元本割れするのか、ケースを見ていきましょう。

結論から言うと、物件が想定以上に安く売却された時、元本割れします。

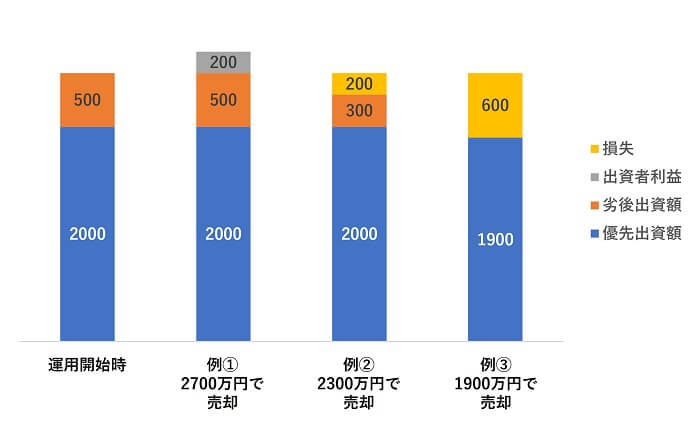

「DARWIN Funding PJ2号」ファンドを例に、元本償還シミュレーションを作成しました。

本ファンド概要は次の通りです。

- 出資総額:2,500万円

- 募集金額(優先出資額):2,000万円

- ファンドタイプ:キャピタル型

- 想定運用期間:61日

- 想定利回り:6.0%

- 優先・劣後出資割合:80%・20%

例①~③のケースで見ていきましょう。

例①は、運用終了時点で「物件を2,700万円で売却」した場合です。

この場合、出資総額の2,500万円を超えています。

あなたと運営会社側の出資分は、元本割れしません。売却で得られた利益*は、あなた側の収益になります。

*:ファンドによって、運営会社の利益分もあります。

例②は、運用終了時点で「物件を2,300万円で売却」した場合です。

この場合、出資総額の2,500万円を下回っています。損失が200万円です。

ここで、優先・劣後出資方式のメリットが作用します。

損失は、劣後出資額(運営会社側)から補填されます。そのため、あなたの出資分は元本割れしません。

例③は、運用終了時点で「物件を1,900万円で売却」した場合です。

この場合、出資総額の2,500万円を下回っています。損失が600万円です。

ここでも、優先・劣後出資方式が作用するため、損失は劣後出資額(運営会社側)から補填されます。

しかし、例②と違い、損失が劣後出資額の500万円を上回っています。

500万円-600万円=-100万円分は、あなたの出資分にも影響があります。この場合に元本割れします。

計算上は、-100万円/2000万円×100%=-5.0%になると推測できます。例えば、1口1万円投資していれば、9,500円戻ってくる計算です。

簡単にまとめると、劣後出資分(運営会社側)を超える損失が出ると、あなたの出資分は元本割れします。

ダーウィンファンディングでは、元本割れしないように市場状況によって、早期売却・早期償還という戦略が取られる場合もあります。

その場合は、元本割れしくにくいですが、運用期間が想定より短くなるので、配当金が少なくなります。

まとめ

ダーウィンファンディングでは、劣後出資分(運営会社側)を超える損失が出ると、あなたの出資分は元本割れします。

あなたの元本割れリスクを低減させるため、優先・劣後出資方式が採用され、場合によっては早期売却・早期償還がされています。

これらのことを踏まえ、あなたが許容できるリスクか判断しましょう。

それぞれ、リスクとリターンが異なりますので、詳しくは、公式ページをご覧ください。

その他、ダーウィンファンディングに関するトピックは、「不動産クラウドファンディング ダーウィンファンディングの資産運用ガイド」でまとめていますので、ご覧ください。

関連記事

・最新キャンペーンはコレ!ダーウィンファンディングの会員登録方法

ダーウィンファンディングは、プロが選定した不動産に1万円から投資でき、想定利回り6.0%~8.0%の配当に期待できます。

ダーウィンファンディングは、プロが選定した不動産に1万円から投資でき、想定利回り6.0%~8.0%の配当に期待できます。

優先劣後出資方式で、元本割れリスクを低減しています。

まずは、ダーウィンファンディングで資産運用するメリットをチェック!

© darwin asset partners Inc.